ảnh minh họa

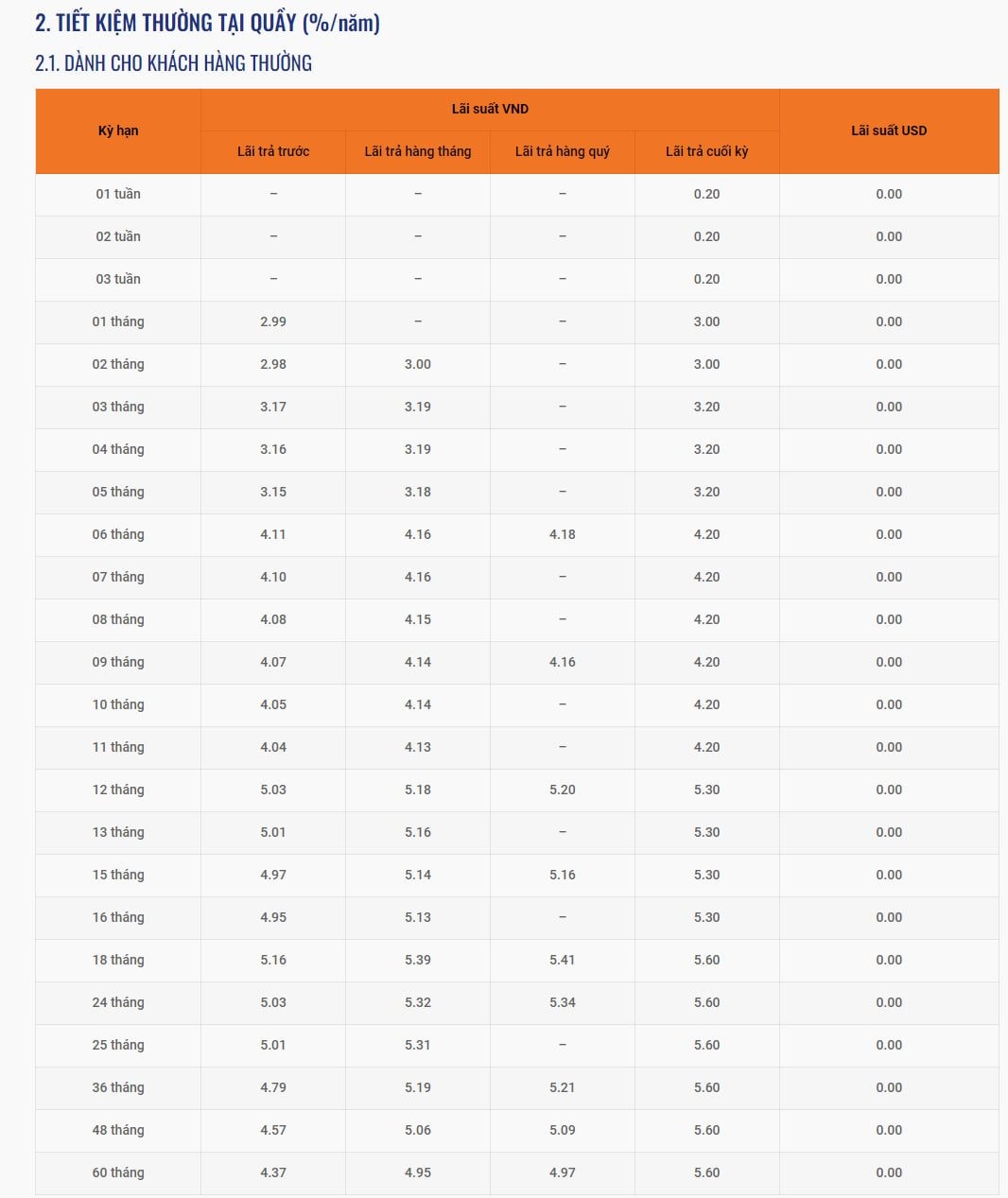

Đối với tiền gửi thông thường tại quầy và lĩnh lãi cuối kỳ, lãi suất huy động các kỳ hạn tăng thêm 0,3 - 0,8%/năm.

Cụ thể, lãi suất tiền gửi kỳ hạn 1-2 tháng được LPBank tăng thêm 0,8%/năm, từ 2,2%/năm lên 3,0%/năm; kỳ hạn 3 – 5 tháng tăng từ 2,5%/năm lên 3,2%/năm; kỳ hạn 6 - 11 tháng tăng từ 3,5%/năm lên 4,2%/năm; kỳ hạn 12 - 16 tháng tăng từ mức 5%/năm lên 5,3%/năm; kỳ hạn 18 tháng tăng từ 5,0%/năm lên 5,6%/năm; kỳ hạn 24 – 60 tháng tăng từ 5,3%/năm lên 5,6%/năm.

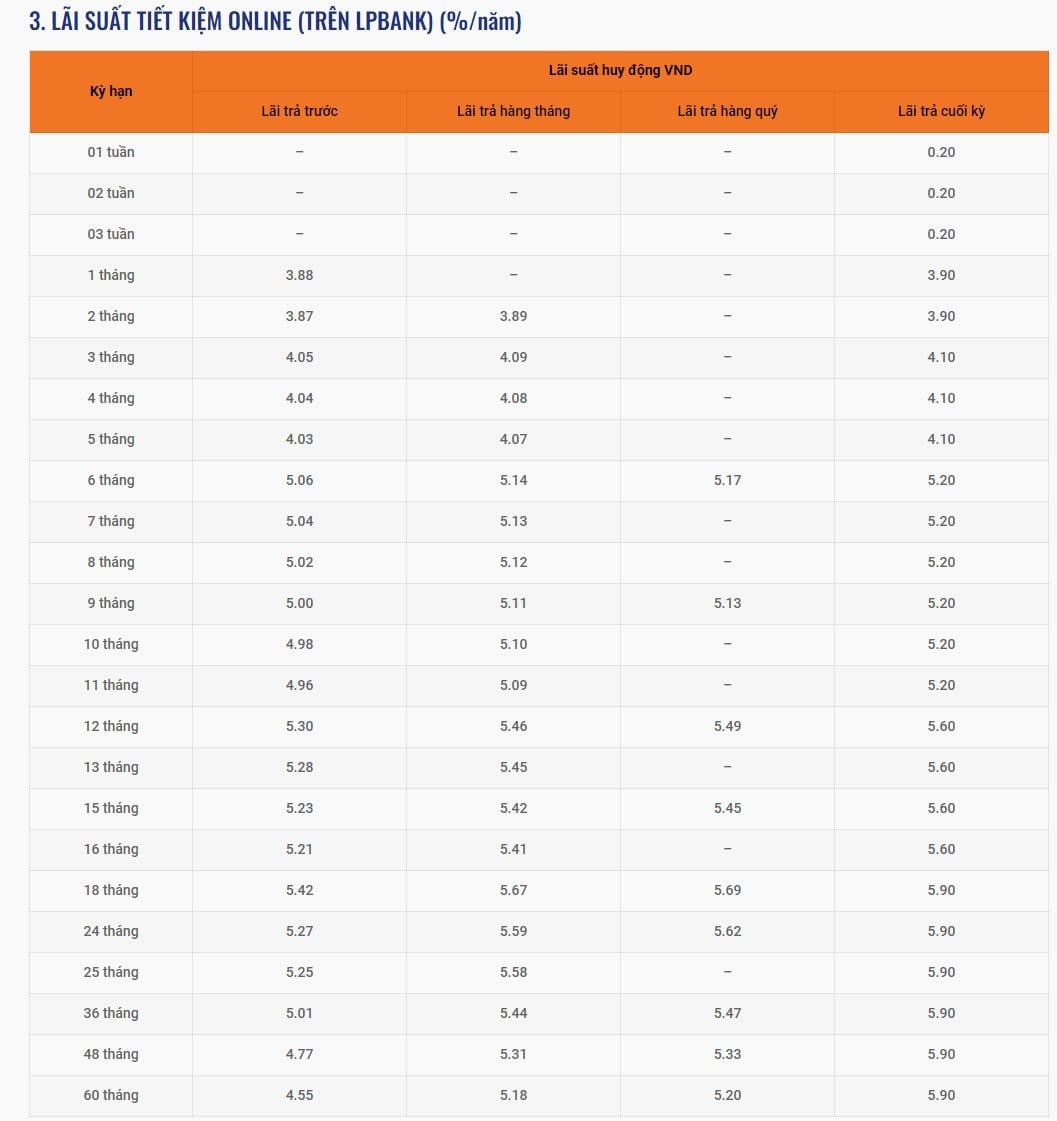

Bên cạnh tiền gửi tại quầy, LPBank cũng tăng mạnh lãi suất đối với tiền gửi trực tuyến. Theo đó, kỳ hạn 1 tháng và 2 tháng tăng từ 3,4%/năm và 3,5%/năm lên 3,9%/năm; kỳ hạn 3 - 5 tháng tăng từ 3,5 -3,6%/năm lên 4,1%/năm; kỳ hạn 6 - 8 tháng tăng từ 4,7%/năm lên 5,2%/năm; kỳ hạn 9 - 10 tháng tăng từ 4,8%/năm lên 5,2%/năm; kỳ hạn 11 tháng tăng từ 4,9%/năm lên 5,2%/năm; kỳ hạn 12 -13 tháng tăng từ 5,1%/năm lên 5,6%/năm; kỳ hạn 15 – 16 tháng tăng từ 5,3%/năm lên 5,6%/năm; kỳ hạn 18 – 60 tháng tăng từ 5,6%/năm lên 5,9%/năm.

Đây là lần đầu tiên LPBank điều chỉnh lãi suất huy động sau hơn 3 tháng. Lần gần nhất LPBank điều chỉnh lãi suất huy động là ngày 21/6 sau khi tăng lãi suất các kỳ hạn 1 – 11 tháng.

Ngoài LPBank, Bac A Bank cũng tăng lãi suất huy động từ hôm nay (4/10) với mức điều chỉnh từ 0,1 – 0,15%/năm.

Sau khi diễn ra trên diện rộng trong tháng 6, tháng 7 và đầu tháng 8, đà tăng của lãi suất huy động đã chậm lại trong những tuần gần đây.

Tính đến thời điểm hiện tại mới có 2 ngân hàng tăng lãi suất huy động trong tháng 10 và trong tháng 9 cũng chỉ có 12 ngân hàng điều chỉnh tăng.

Trước đó, tháng 8/2024 có 15 ngân hàng thương mại tăng lãi suất huy động, trong đó có tới 6 ngân hàng hai lần điều chỉnh tăng lãi suất trong tháng. Trong tháng 7/2024, thị trường ghi nhận 19 ngân hàng tăng lãi suất và còn trong tháng 5 và tháng 6 lên tới 20 ngân hàng.

Diễn biến trên xuất hiện trong bối cảnh tăng trưởng tín dụng đã có dấu hiệu hạ nhiệt sau khi bứt tốc mạnh mẽ vào cuối quý II. Theo số liệu của Ngân hàng Nhà nước, tăng trưởng tín dụng đến ngày 17/9 mới đạt 7,38%, sau khi tăng tốc và đạt mức 6% vào cuối tháng 6.

Trong báo cáo ngành ngân hàng quý III/2024, Chứng khoán Vietcombank (VCBS) đã dự báo xu hướng tăng của lãi suất trong những tháng còn lại của năm 2024 sẽ khó tiếp diễn và có độ phân hóa giữa các ngân hàng.

Các chuyên viên phân tích cho hay, đối với nhóm ngân hàng quốc doanh, lãi suất huy động kỳ vọng sẽ đi ngang, hoặc có thể giảm nhẹ vào thời điểm cuối năm, đặc biệt trong bối cảnh nền kinh tế chịu tác động do ảnh hưởng từ các diễn biến thiên tai thời gian gần đây.

Trong khi đó, đối với nhóm ngân hàng TMCP tư nhân, áp lực tăng nhẹ đối với lãi suất huy động vẫn còn để tăng cường huy động vốn nhằm thúc đẩy tăng trưởng tín dụng.

"Nhóm những ngân hàng có mức độ phụ thuộc vào tiền gửi khách hàng lớn và cơ cấu huy động vốn kém linh hoạt sẽ chịu áp lực lớn hơn", VCBS nhận định.

Tuy nhiên, các chuyên viên phân tích cũng chỉ ra một loạt yếu tố có thể tác động tới mặt bằng lãi suất huy động trong những tháng cuối năm, bao gồm chênh lệch huy động - tiền gửi, nhu cầu vốn cuối năm và cầu tín dụng bất động sản.

Theo đó, chênh lệch giữa số dư tiền gửi và dư nợ tín dụng toàn hệ thống vẫn duy trì ở mức cao. Tình trạng này có thể tiếp tục gây áp lực lên mặt bằng LSHĐ trong thời gian tới. Một số ngân hàng cổ phần quy mô nhỏ có thể phải nâng lãi suất nhằm gia tăng mức độ cạnh tranh của kênh tiền gửi tiết kiệm so với lợi suất đầu tư của các kênh đầu tư khác trên thị trường.

Bên cạnh đó, nhu cầu chuẩn bị nguồn vốn nhằm đáp ứng cầu tín dụng từ hoạt động sản xuất - kinh doanh thường có xu hướng tăng cao vào những tháng cuối năm cũng có thể là yếu tố thúc đẩy lãi suất huy động.

Cuối cùng, cầu tín dụng từ hoạt động kinh doanh bất động sản, xây dựng được kỳ vọng sẽ giữ đà tăng trưởng tốt trong nửa sau 2024. Do đó, nhóm ngân hàng có tỷ trọng cho vay nhóm ngành này ở mức cao cần có chính sách huy động phù hợp nhằm đảm bảo cân đối nguồn vốn phục vụ tăng trưởng tín dụng.